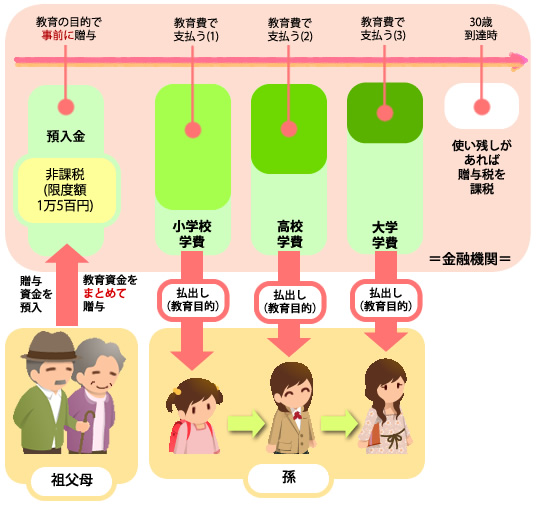

高齢者が持っている資産を若手世代への移転を促進し、人材育成・教育のサポートを目標とし、子供や孫にかかる教育資金の一括贈与に関する贈与税に対し、子供・孫ごとに15,000,000円までの非課税措置が設けられます。

制度の概要

*教育費の範囲

1.直接学校などに支払われる授業料、入学金とその他の金額:15,000,000円まで

学校などに支出される、教育を受けることに当たって普段必要となる、施設整備費、教育充実費、遠足日、修学旅行などの物品の購入費用。直接学校などに支出しない留学先への渡航費や下宿代などは入りません。

2.教育に関わる役務の提供などの対価として学校など以外の人に直接支出する金銭:5,000,000円まで

文化芸術、スポーツ、学習活動にかかわる活動、その他の教養の向上を目的とする活動に対する教育指導で社会通念上考えられるものに対する価額。

例えば、予備校、学習塾、スポーツ活動(野球、水泳、テニス、サッカー、体操、武道など)、文化芸術活動(舞踏、楽器、絵画など)、その他教養(そろばん、習字、外国語会話など)が入ります。

制度のイメージ