平成27年1月1日からの贈与に対する適用となります。

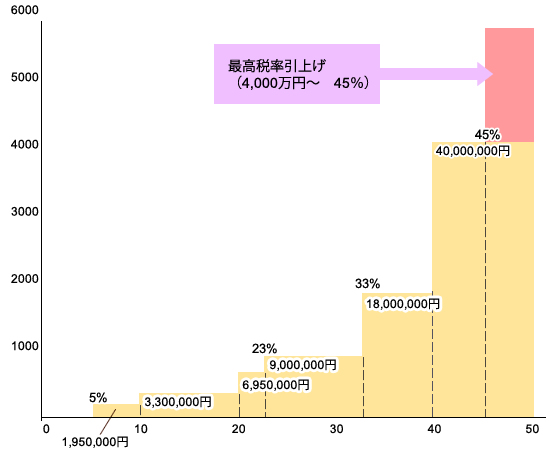

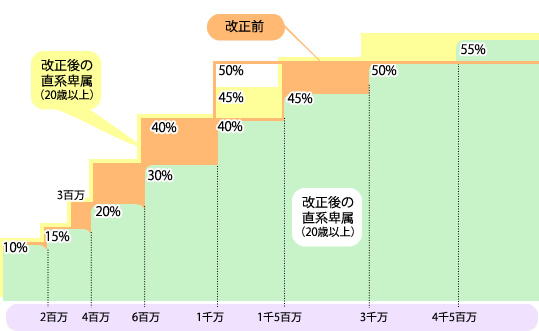

税率構造の緩和:暦年課税

| 基礎控除後の 課税価格 |

改正前 | 改正後 | ||||

| 税率 | 控除額 | 一般 | 直系卑属 | |||

| 税率 | 控除額 | 税率 | 控除額 | |||

| 2百万円以下 | 10% | 0円 | 10% | 0円 | 10% | 0円 |

| 3百万円以下 | 15% | 100,000円 | 15% | 100,000円 | 15% | 100,000円 |

| 4百万円以下 | 20% | 250,000円 | 20% | 250,000円 | ||

| 6百万円以下 | 30% | 650,000円 | 30% | 650,000円 | 20% | 300,000円 |

| 1千万円以下 | 40% | 1,250,000円 | 40% | 1,250,000円 | 30% | 900,000円 |

| 1千5百万円以下 | 50% | 2,250,000円 | 45% | 1,750,000円 | 40% | 1,900,000円 |

| 3千万円以下 | 50% | 2,500,000円 | 45% | 2,650,000円 | ||

| 4千5百万円以下 | 55% | 4,000,000円 | 50% | 4,500,000円 | ||

| 4千5百万円超過 | 55% | 6,400,000円 | ||||

*上の贈与税の税率については、課税の額数を上の額数に分けて、各区分に対する税率の適用をして合算する方式を採択していて、納税者がその負担の能力に対応して税の負担を公平にする仕組みになります。

詳しくは、上の表によれば簡単な計算が可能です。

ex)直系尊属から5,000,000円の贈与を貰っている時(改正後)

:15%(税率)X(5,000,000‐1,100,000(基礎控除後の課税価格))‐100,000(控除額)=485,000円

相続時精算課税制度の対象の再検討

改正前:受贈者は20歳以上である推定相続人、贈与者は65歳以上である人

改正後:受贈者は20歳以上である推定相続人とその孫、贈与者は60歳以上である人

*相続時精算課税制度:贈与者から贈与をされた財産に関して、25,000,000円までは贈与する時の贈与税が非課税(25,000,000円を超過する部分に対しては2割の税率の贈与税が課税されます)になり、その贈与者が死亡した時は、贈与財産の贈与をする時の価額と相続財産の価額を足し合わせて、相続で精算(この制度で納めた贈与税額に対しては相続税額数から控除されます)する制度を言います。