法人税から2012年度比で「給与総額を5%以上増やした企業」がその増額された部分の1割を差し引くことができる仕組みに対して、その適用条件を緩和し、企業の賃上げを促進する税制の拡大を行います。これによる減税規模は、平年度をベースにして1,600億円になる見込みです。

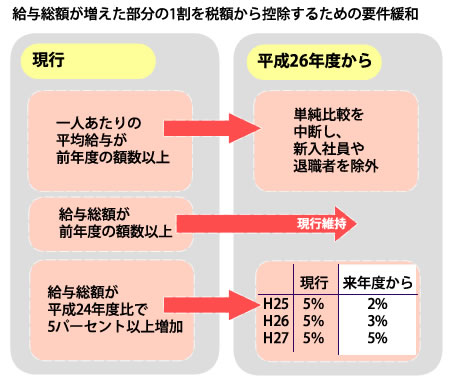

今年から施行された「所得拡大促進税制」は、3つの条件を満足させることで、対象の給与総額が増えた部分の1割を税額から控除する仕込みとなっていました。

3つの条件とは、下記の通りです。

1.一人あたりの平均給与が前年度の額数以上

2.給与総額が前年度の額数以上

3.給与総額が平成24年度比で5パーセント以上増加

しかし、企業から「条件が厳しい」などの声が相次いだことを受け、上記の要件の中から「3.給与総額が平成24年度比で5パーセント以上増加」の部分の見直しが行われました。25~26年度は24年度比で2パーセント以上、27年度は3パーセント以上に緩めます。「1.一人あたりの平均給与が前年度の額数以上」の条件に対しても、単純比較を中断し、対象から新入社員や退職者を除くことにします。

平成24年3月期決算の全ての上場企業の2469社の中で、賃上げ減税の適用ができる企業は600社に増え、この緩和措置の前の1.4倍増となります。

上場されていない中小企業まで入れると、100,000社以上が新たに適用できると予想されています。